2019年3月期 通期連結決算の概要について

2019年3月期 通期連結決算の概要について(2019年4月26日)

代表取締役社長の矢田でございます。

■第13期(2019年3月期)連結決算サマリー

売上高 3,264百万円(前期比 116.2%、業績予想比105.6%) 営業利益 405百万円(前期比 114.8%、業績予想比101.4%) 経常利益 396百万円(前期比 114.8%、業績予想比104.3%) 当期純利益 240百万円(前期比 94.7%、業績予想比 89.1%)

定量面において、売上・利益(一部特別損失計上により当期利益が減少しましたが)とも堅調な成長でありました。また、期初にFind Model社 を買収し、インフルエンサーPRプロダクトの多少の上積み(ニュースワイヤーセグメントにて後述)とこれに係る取得費や営業権償却も無事吸収することができています。定性面においては、前述した隣接市場である宣伝広告マーケットへの着手が開始できたこと、全社的にプロダクトの「付加価値」を見直しリビルドに着手したこと、そして何よりも事業規模への意識を高める契機になった年度でありました。

■ニュースワイヤー事業

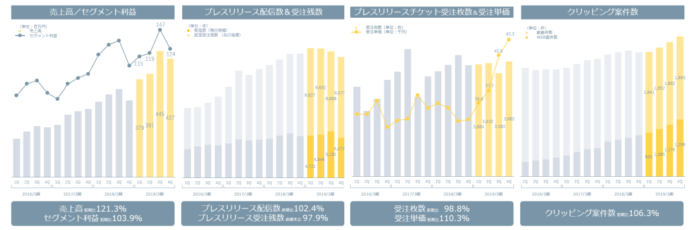

セグメント売上 1,644百万円(前期比121.3%) セグメント利益 506百万円(前期比103.9%)

増収基調で推進しQ4は多少の季節変動や営業日数が少ない月もありましたが大きな影響もなく進捗いたしました。前述したように、今年度はインフルエンサー広告に新たに着手開始するとともに、リリース配信サービス、クリッピングサービスについてもプロダクト価値をリビルドし事業構造に変化をだしてきた年度でありました。

▼リリース配信サービス&クリッピングサービス 付加価値を見つめ直し(広報性に広告性を加えるというクロスセル商材へ段階的移行)、顧客へのプロダクトの提供プランをリビルドすることで単価を上昇させることを推進してまいりました。結果的に、新たな顧客層とマッチしない顧客層が入れ替わる部分は否定できませんが、事業全体に対しての影響は軽微であり、むしろ今後の成長指針にとっては効果的に働くと考えております。

▼インフルエンサー広告 買収後、半年間で引き継ぎと称しながら、はじめての経験である「宣伝広告ビジネス」を学ぶことに終始していました。概ねの成長方程式の仮説検証を繰り返し、下期からはグロース施策を段階的に投下、Q3→Q4と買収前の前年比を超えて推移するようになり、さらに、Q4が極大化する季節変動業界にも関わらず、新年度Q1(現在の進行期)も更に勢いづいて成長推移する見通しであります。今後の主軸になることを確信したとともに、このサービスがリリース配信やクリッピングと親和性が高く相乗効果を期待できるようになりました。

▼ニュースワイヤーセグメントのリビルド効果

| 主なプロダクト | リリース配信 | クリッピング | インフルエンサー広告 (新規参入) |

| 構成比 | 約55% | 約36% | 約9% |

| 方向性 | 広報×デジタル広告商材(クロスセルプロダクト化) | 着手開始 | |

| 顧客/案件 | 主要KPI上昇 ×単価上昇 | 主要KPI上昇 ×単価上昇 | 主要KPI上昇 ×単価横ばい |

| 単価 | |||

| 売上高 | 上昇 | 上昇 | 上昇 |

※インフルエンサー広告は9%程度の構成要素のためKPI等開示はしておりません。 ※リリース配信とクリッピングは単価向上による売上最大化が実現できてきているとともに、インフルエンサーPRプロダクト(KPI非開示)が加算され、売上高をおしあげております。 ※インフルエンサー広告は、営業権償却が固定的に計上されており、ボリュームを大きくすることで、固定比率を極小化し段階的に利益貢献してくる見通しです。

▼同セグメントの方向性 既存プロダクトにデジタル広告性を加えたことによる効果はまさに顧客ニーズの現れと認識しています。また、インフルエンサー広告を新プロダクトに加え、その成長力と成長施策を得たこともあり、同セグメントのポートフォリオに変化がでる見通しとなります。ゆえに、同セグメントは「ニュースワイヤー」から「ニュース×PR×デジタル広告」へと方向性が変わってきた年度であったと総括しているところです。

■インキュベーション事業

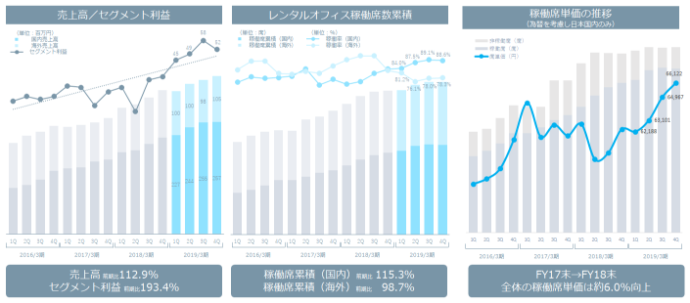

セグメント売上 1,391百万円(前期比112.9%) セグメント利益 205百万円(前期比193.4%)

増収基調であり利益が大きく成長することができました。とはいえトップラインの伸長率がやや鈍化したことは、目立った拠点展開ができていない年度でありました。高稼働維持をしながら席単価を向上させていくことにも一定の手応えと評価するべきことがあり、平均席単価が徐々に向上したことが何よりも効果的であったと考察しています。そして、このシェアオフィス業界は、新規プレイヤーが次々と増え、参入背景や目的や切り口は多様であるものの、市場は一様に急拡大しており、それでいて、当社としては類似企業との競争激化ということをそれほど感じたこともありません。これを好機ととらえ従来よりも大きな投資を意思決定し、この経過年度内に新橋をオープンするところに行き着いています。ハイグレードだけではなく、IoTスマートオフィス化、このタイミングにあわせて海外も含めた全クロスコープ利用者(契約者ではなく利用者個人)のコミュニケーションスマホアプリのローンチをすることで、ソフト商材(例えば翻訳サービス)の案内をできるような体制にしていこうかと考えております。

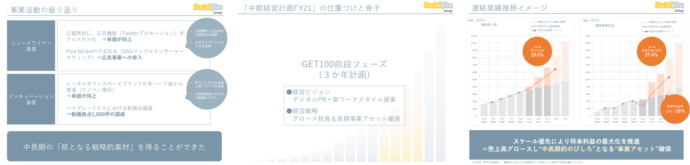

■戦略素材獲得ならびに中期経営計画の策定へ

当社は、2018年3月期の1年間で「中期的な戦略素材」を獲得することができました。

- 広報商材に広告機能をクロスセル化 ⇒単価が向上(クロスセル効果の顕在化の手応え)

- Find Modelの子会社化(SNSインフルエンサーマーケティング)⇒広告事業へ参入(成長市場プロダクト取得)

- レンタルオフィスのハイブランド化をハード面から推進(リノベ/増床)⇒単価が向上(ハイグレード効果の顕在化の手応え)

- ハイグレードビルにおける新拠点調達⇒新橋拠点1,000坪級の調達(調達力の向上)

これを契機とし、創業来はじめて「中期経営計画FY21」 を開示することに至り、単年度の業績予想についてはこの中期経営計画の進捗から個別抽出し開示していくものといたします。従ってFY19の業績予想は、同中期経営計画の1年目の計画値と同一のものとなります。

▼投資家の皆様へお伝えしたいこと

- 当社は現在大いなる成長チャンスあるマーケットにポジションしていると判断しています。

- ターゲットとする目線を年商50億円水準から年商100億円水準に切り替えるものといたしました。

- 目線を変えたことで投資が従来のバランス型よりもグロース方向に舵をきることになっていきます。

- その継ぎ目となる年度(FY19)は、どうしても利益面が一度しゃがむ見通しとならざるを得ません。とはいえこのチャンスでひと勝負させていただきたいです。

- 投資家の皆様におかれましては、将来価値の最大化のために当社がチャレンジすることにつきご支持いただきたいこととあわせ、中期的にお付き合いいただける方はぜひ株主となり応援いただけることを切にお願いするものでございます。

中期経営計画については、こちらの補足説明資料をベースとして

- 2019年5月8日(水) 投資家向け説明会開催(アナリスト及び機関投資家を対象)

- 2019年5月8日(水) 投資家向けオンラインIR説明会開催(個人投資家を対象)

にて実施する予定です。なお、株主総会終了後にはお越しくださった株主様との懇親会を予定しておりますが、総会と懇親会の間にご来場いただいた株主様に対しては中期経営計画の説明の場を設ける予定としております。また、これらひと通り説明を終えたあとに、質疑回答事例なども含めてこちらに投稿したいと思っております。

投資家の皆様におかれましては引き続きご支援のほどよろしくお願いいたします。