FY19第1四半期の連結決算の概要について

FY19第1四半期の連結決算の概要について(2019年8月5日)

代表取締役社長の矢田でございます。

■第1四半期 連結決算サマリー

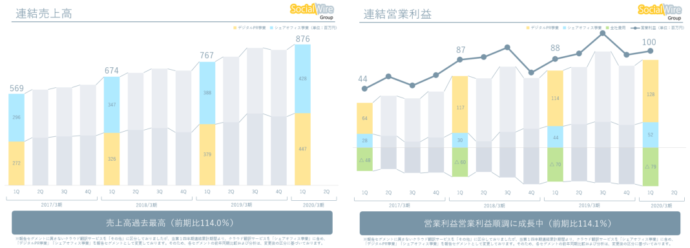

売上高 876百万円(前期比 114.0% 業績予想進捗:23.0%) 営業利益 100百万円(前期比 114.1% 業績予想進捗:37.2%) 経常利益 92百万円(前期比 119.7% 業績予想進捗:38.5%) 四半期純利益 54百万円(前期比 108.2% 業績予想進捗:33.9%)

売上高、利益ともに堅調な成長といったところではあります。既開示の中期経営計画FY21への施策とその効果については、まだ大きなインパクトとしては表層化しておりません。したがって、1Qだけを定点評価すると、従来からの時間経過による延長ということに尽きます。中期活動施策に着手しはじめているポイントと進行状況(連結業績への影響はまだ至らないものの中期的にはインパクトをもたらす可能性が高い部分)を中心に今回はポストするようにいたします。

■デジタルPR事業

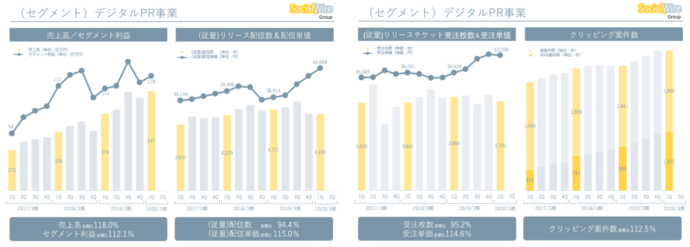

売上高 447百万円(前期比 118.0%) -(従量)リリース配信数 4,460件(前期比 94.4%) -(従量)リリース配信単価 44,669円(前期比 115.0%) -クリッピング案件数 3,192件(前期比 112.5%)

リリース配信サービスは、(従量)配信数・チケット販売数が横ばい~微減となっています。ただし、それを上回る単価上昇が貢献しておりますので増収となっております。 (定額)配信メニュー(NEWSCAST、後述)を推進開始しているので、概ね想定通りの進捗推移であります。クリッピングサービスは、デジタル系の案件が順調に増加推移できています。紙案件とデジタル案件をトータル提供できているため、幅広い客層を漏らすことなくキャッチしており、同事業セグメントの増収増益推移を支えております。

なお、インフルエンサーPR(Find Model)、月額制リリース配信(NEWSCAST)の成果は、中期戦略的に影響を及ぼすことを想定してますが、現時点における連結業績全体への影響度合いを勘案し、個別の数値開示は控えさせて頂きます。

●インフルエンサーPR(Find Model) 1年前M&AしたインフルエンサーPRサービスですが、順調に成長しています。また、成長実現プロセスにおいて、前述した既サービスとの相互メリット(顧客アセット相互活用)も享受できはじめております。全体への影響範囲を勘案して個別数値の開示は控えさせていただいておりますが『成長の度合い』だけでもお伝えしたいと思い、案件数の推移だけでも開示することにしました。息継ぎなしで増加させていき、できるだけ早くリリース配信サービス、クリッピングサービスと同レベルの事業規模に成長させていきたいと考えているところであり、想定通り(もしくは想定より少し上向き)に進捗しているところであります。

●定額制リリース配信(NEWSCAST) アットプレス(課金体系は、従量性で1配信**円)『できるだけ記事になります』に対して、ニュースキャスト(課金体系は、月額定額性で月額**円)『できるだけSNS宣伝広告されますよ(ニュース配信のSNS広告シフト)』というものを、この4月にローンチいたしました。開示資料表記は『リリース配信サービス』となるでしょうが、商品価値の方向性は異なるものであります。このニュースキャストですが、1Qはテストマーケレベルの活動量とモニタリング/微調整のタイミングでありましたが、受注HIT率、受注単価、顧客満足度も高く、アットプレスとトレードオフしにくい性質であることが、概ね確認できました。つまり、純粋な増収に資するものとして取り扱うことができ、本格的に営業活動へ推移していきたいと考えております。おそらくQ2~Q3には業績として顕在化されてくることになる見通しで進行できております。

[参考]取引先チェック(RISK EYES) 中核的役割ではないものの、クリッピングサービスからスピンオフした「RISKEYES(取引先の反社チェックツール)」への問い合わせが急増中であります。人力サービスではないこともあり、当社としてはご指名を頂戴できることは純粋に大変ありがたいことであります。某芸人/プロダクションでメディアが賑わうという外部環境により思わぬ良縁を頂けることもあるものです。一方で、メディア報道は所詮一過性であり、取引先反社チェックという意識をもつ法人が純増しなければ本質的には意味ないわけであります。このサービスの営業/運用を通じて、熱量把握できる立場とも言えますので、粛々と同プロダクトの品質向上を目してまいりたいと考えおります。

■シェアオフィス事業

売上高 428百万円(前期比 110.2%) -(国内)稼働席累計 3,855席(前期比 110.6%) -(海外)稼働席累計 2,581席(前期比 101.6%)

海外拠点は厳しい状況をようやく脱して底をうった状況であります。海外拠点はそのエリア毎にオフィス提供方法に試行錯誤が加えられ、ようやく一定の勝ちパターンが見えてきたところというのが率直なところです。国内拠点は大きな影響を与えるような目立った増床はなかったのですが、オプション販売による単価向上の成果であります。営業状況(あわせて外部環境の熱量ともに)順調な推移をしているといえるでしょう。 2Qには、ようやく新橋拠点(正確には8月に約350席、11月に約350席と段階的増床)が設営されます。先般、該当ビルの竣工式にご招待頂き、施工関係者の社長さん達と末席にてご挨拶させて頂きましたが、とても綺麗なビルで新橋エリアの都市開発のランドマーク技術が使われており、そこでクロスコープを開業することができることは大変光栄なことであります。営業状況としてはこれからというところもありますが、問い合わせや引き合いなどを踏まえれば概ね想定通りに進捗するのではないかと思うところであります。

以上、1Qのご報告とさせていただきます。 投資家の皆様におかれましては引き続きのご支援のほどよろしくお願いいたします。