FY19第3四半期の連結決算の概要について

FY19第3四半期の連結決算の概要について(2020年2月5日)

代表取締役社長の矢田でございます。

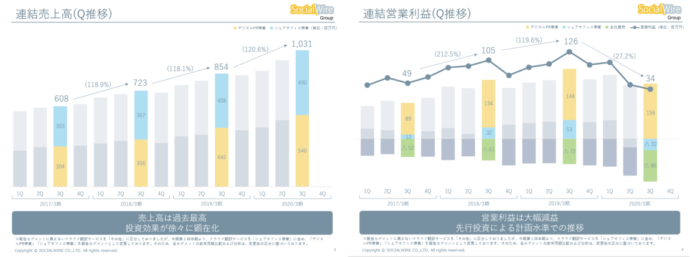

■第3四半期累計 連結決算サマリー

売上高 2,861百万円【前期比】3Q累計:118.1% QonQ:120.6%

営業利益 180百万円【前期比】3Q累計: 58.0% QonQ: 27.2%

中期経営計画に即し、トップライン向上を最優先事項として舵をとっております。前年比における累計比(1Q~3Qまでのトータル値比較)を3Qon3Q比が上回ってくることを確認できた四半期となり、段階的にトップライン向上が顕在化してまいりました。トップライン向上を優先する為に、意識的な減益方針を株主の皆様へ事前開示しておりましたが、2Q~3Qの利益水準がまさにそれを象徴している期間でありました。

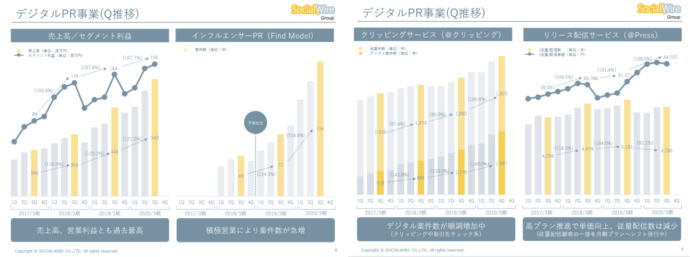

■デジタルPR事業

売上高 1,490百万円【前期比】3Q累計:122.4% QonQ:121.2%

-インフルエンサー案件数(Find Model) 395件【前期比】3Q累計:214.6%

-クリッピング案件数(@クリッピング) 10,280件【前期比】3Q累計:116.4%

-(従量)リリース配信(@Press) 14,010件【前期比】3Q累計: 94.9%

-(固定)リリース配信(NEWSCAST) ※KPI非開示

係数としてはインフルエンサーPRが大幅に成長しており主軸の1つとなっております。とはいえ、クリッピングの成長やリリース配信の成長も重なり事業としては20%台成長を持続的にマークできるようになってきました。

また、期初より営業体制の強化しており積極的な採用を継続しており、大阪、福岡、名古屋と主要都市部においても営業拠点を設営していくことにしております。当社は従来までインバウンド主体の営業体制の組織体でありましたので、アウトバウンド主体の組織には不慣れなところからスタートしましたが、組織的に各プロダクトの営業活動に邁進しております。営業活動の効率化のためにも、併行して認知活動も開始しており、関連する業界イベントへの出展を積極化させております。

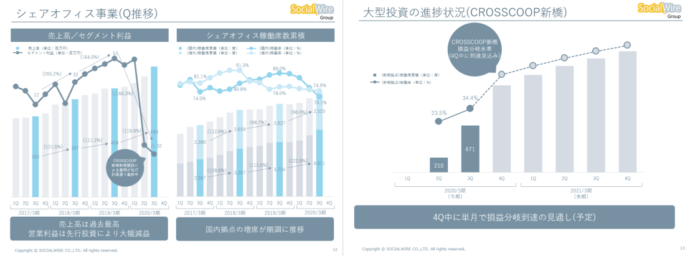

■シェアオフィス事業

売上高 1,371百万円【前期比】3Q累計:113.8% QonQ:119.9%

-稼働席累計(国内) 12,686席【前期比】3Q累計:116.0%

-稼働席累計(海外) 7,653席【前期比】3Q累計:99.0%

全体としては売上高の成長が大きくなってきており、これは新橋拠点新規開設の影響であることが主要因です。海外事業が停滞している分を吸収して成長度合いを高めてくれております。また、海外事業について、直近足元で稼働が上昇しており、会計年度における翌年度(連結上3ヶ月ずらして連結しております)には好スタートがきれる準備が整ってまいりました。

※なお、同セグメントにいれておりますクラウド翻訳の子会社(トランスマート)において、買収時の想定成長に及んでない背景(内部的にはトップマネジメント変更&新体制で事業リスタートしています)もあり、営業権を一括で特別損失といたしました。こちら一時的に純利益の下振れ要因となりますが、中期経営計画自体への影響は軽微であります。

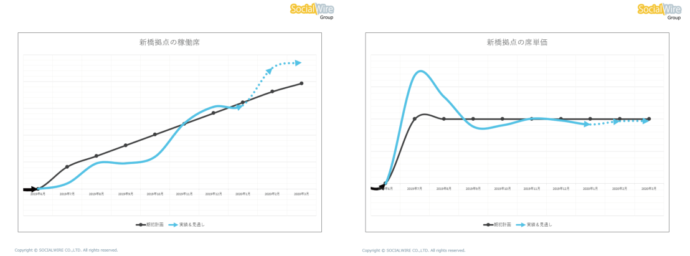

大型拠点CROSSCOOP新橋への投資期による影響を最も大きく及ぼしている期であり、開業してから半年経過したことになります。営業状況としては計画水準の範囲内で進捗しており、4Q期間中には概ね損益分岐に到達する見通しもたってまいりました。当社としてはじめての大型ハイグレード投資でありましたが、当初の計画水準と比較してどのようにたどってきたのかを(ぼくの手弁当な資料ではありますが、、、)月次推移で以下記載しておきます。

※当然ですが、数字は非公開にしてあり、見通しの部分もお約束するものではございません。

以上、3Qのご報告とさせていただきます。

投資家の皆様におかれましては引き続きのご支援のほどよろしくお願いいたします。