バックナンバー

2021年3月期 第3四半期の連結決算の概要について(2021年2月5日)

代表取締役社長の矢田でございます。

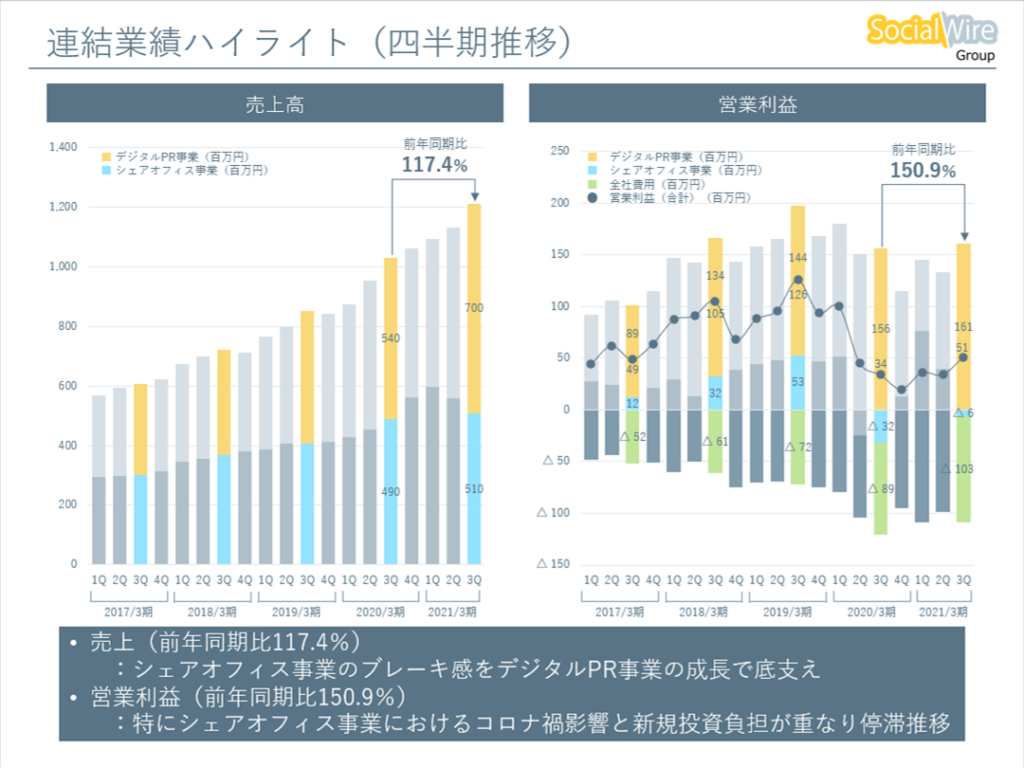

■第3四半期 連結決算サマリー

売上高 3,439百万円(前年同期比120.1%)

EBITDA 510百万円(前年同期比 99.5%)

営業利益 123百万円(前年同期比 68.2%)

経常利益 120百万円(前年同期比 79.3%)

※加えて、特別利益70百万円、特別損失174百万円を計上しております

秋口から発現した業績トレンドが、より顕著に色濃く進行し『最高業績と最低業績の2極混在』となりました。

・デジタルPR:2Q終盤にかけて急回復アップトレンドから3Qにてアップトレンドの進行(最高業績更新)

・シェアオフィス:2Q終盤にかけて停滞ダウントレンドから3Qにてダウントレンドの進行(業績悪化)

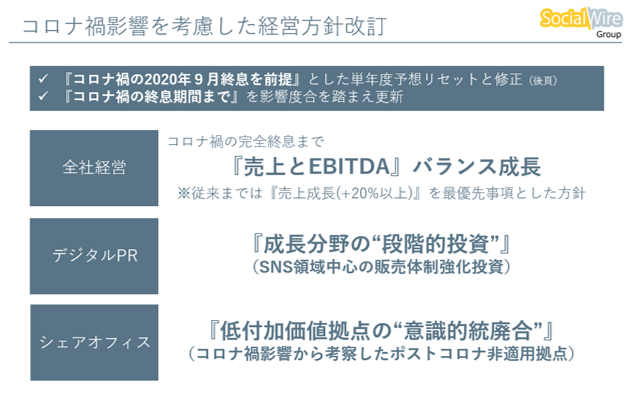

■コロナ影響度を踏まえた成長推進方針の変更

・『売上第一優先』から『売上とEBITDAバランス』な推移へコロナ禍が直撃しているシェアオフィス事業の全体影響が無視できない以上、難局を切り抜けながらも、コロナ禍終息を見据えて、全体の方針を改訂することが適切だという結論に至りました。

従来までは『売上優先』として利益を多少犠牲にしてもトップライン成長を優先してきました。株主の皆様にもご理解を得ながら推進してまいりましたが、その投資が、満点成果が発現する前に、コロナ禍影響がでた経営環境である以上、期中ではあるものの利益面をキャプチャしていく方針へ一度路線変更することが適当と判断しました。

今後は投資量や投資タイミングはマイルドとするとともに足元の収益悪化対応のみではなく、先々の悪化想定材料にも“意識的な統廃合”が、影響の最小化に最適と判断しました。

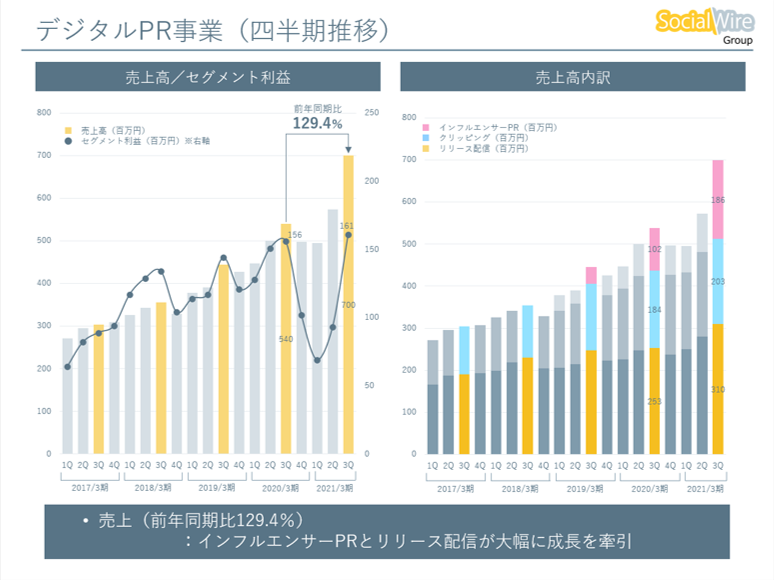

■デジタルPR事業(第3四半期累計)

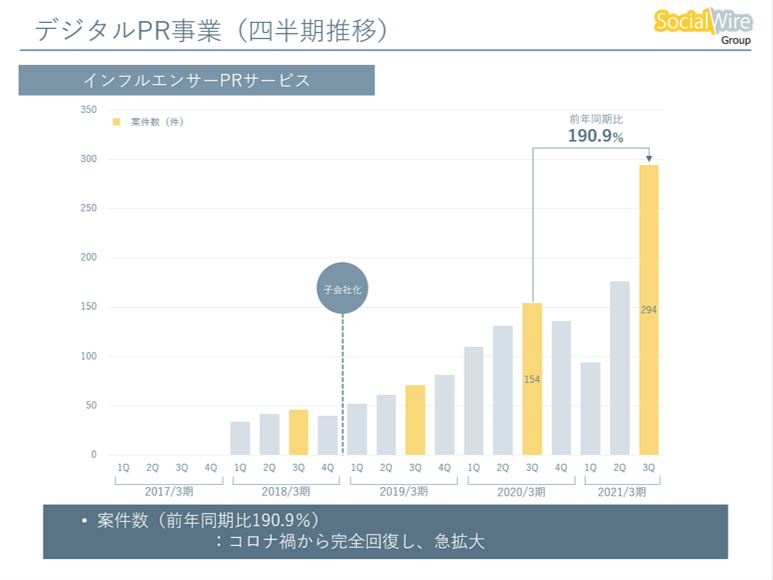

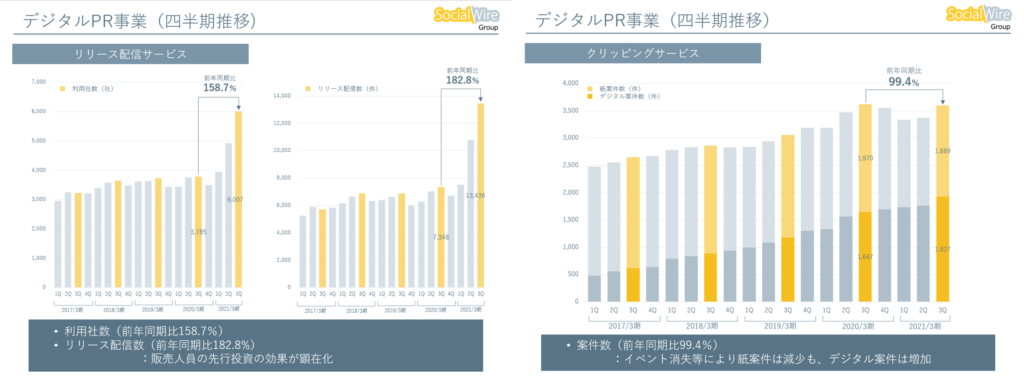

売上高 1,770百万円(前年同期比118.8%)インフルエンサーPR案件数 564件(前年同期比 142.7%)

リリース配信数 31,740件(前年同期比 153.7%)

リリース利用社数 14,869社(前年同期比 135.3%)

クリッピング案件数 10,298件(前年同期比 100.1%)

成果がでてきたものの想定期待値の6~7割程度とお伝えしておりましたが、3Qも成長持続進行してくれました。昨年のコロナ前3Q対比で129%近い売上成長率ですので、投資効果の顕在化が進行したといえます。

とりわけインフルエンサー案件(Find Model)が前年比190%と絶好調で進捗しており、今期は総じてコロナ影響をうけて進行してきたものの少しは報われてきたかと感じております。新規参入してから、現在に至るまで、身に余るオーダーを企業様から頂けるようにもなってきており大変ありがたい状況にあります。今後は、PRキャスティングに加えて、企業のアカウント管理等の期間契約型のストック性の高いものの販促を念頭にいれてまいります。

また、営業体制強化の影響は、リリース配信の順調な推移にも貢献し機能することで獲得社数をひと段階高めてくれていると考察しております。

但し、1Qと同様で、2度目の緊急事態宣言環境下で、4Qも一定の影響がでてしまう(案件ズレや新規獲得の鈍化、リリース配信数の低下)ことが想定されるので、業績見積は保守的に捉えるようにしております。

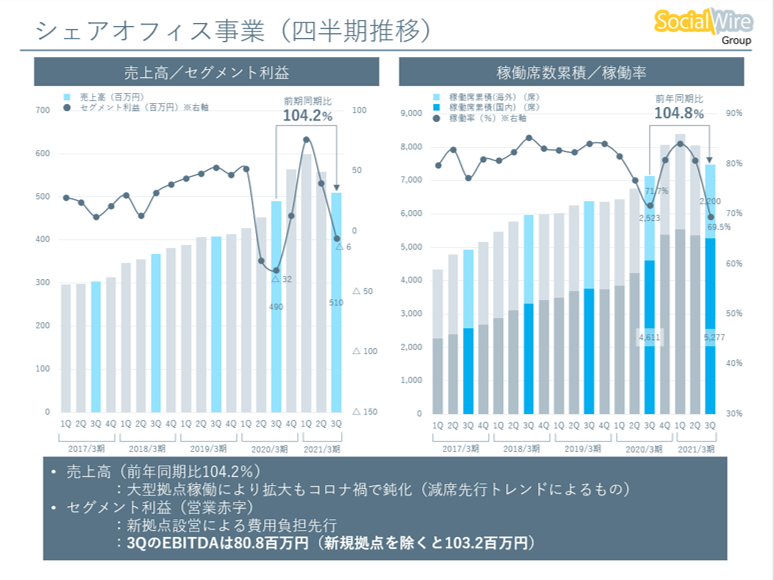

■シェアオフィス事業(第3四半期累計)

売上高 1,668百万円(前年同期比 121.6%)稼働席累計(国内) 16,171席(前年同期比 127.4%)

稼働席累計(海外) 7,752席(前年同期比 101.2%)

2Qに引き続き3Qも減退感のある低調推移となりました。

稼働席数については、国内の稼働(濃い水色部分)は、従来拠点(オープン後1年以上経過している従来拠点)において、解約数の底打ちと新規契約が緩やかに復活しつつあり、微減から横ばい感で推移しております。

海外の稼働(薄い水色部分)は、既に撤退判断している拠点(稼働が0に向かい進行します)も含まれ、大幅に稼働席数が減少しております。

稼働率については、国内ではオープン前段階の横浜拠点の想定席母数が反映されていること、海外で撤退決定拠点もその撤退完了までは販売席の母数残存によるもの、の2点により低下しております。

同事業も1Qと同様で、2度目の緊急事態宣言環境下で、4Qも一定の影響がでてしまう(新規獲得の進捗が遅延する)ことが想定されるので、業績見積は保守的に捉えるようにしております。

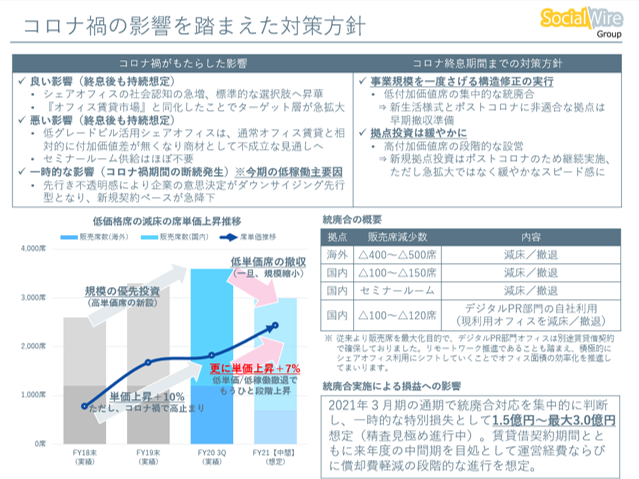

■シェアオフィス事業のコロナ禍影響への対策

シェアオフィス業態に与える影響を整理考察し、かつ、当社営業状況モニタリングと照らし合わせた上で、一時的影響はやむないことであるものの、『恒久的な影響と想定されるネガティブ要因』は、コロナ終息までに、抜本的な統廃合対策着手が適当であると判断に至りました。

統廃合の対象とするものは、

(ア)稼働自体が数年来の期間復元しないと想定 → 一部海外拠点等

(イ)稼働維持自体は可能だが相対的競争力が低下し復元しないと想定 → 低グレードビル

(ウ)需要自体が減少し復元しないと想定 → セミナールーム/貸し会議室

既に(ア)は進行させておりますが、(イ)(ウ)の判断も慎重に精査しています。ビルオーナーへの減額交渉等で調整可能な場合もありますが、持続的に競争力が低下したものに販売行動を投じる意味は希薄化しますので、早期の手仕舞いする判断が賢明と考えています。白黒つけにくい拠点も含まれますし、そもそもは従来まで持続的に収益化してきたものであり、本当に悔しいですが、ソーシャルワイヤーらしく、潔く集中的に極力来期に持ち越さない方針で実施したいと考えるに至りました。

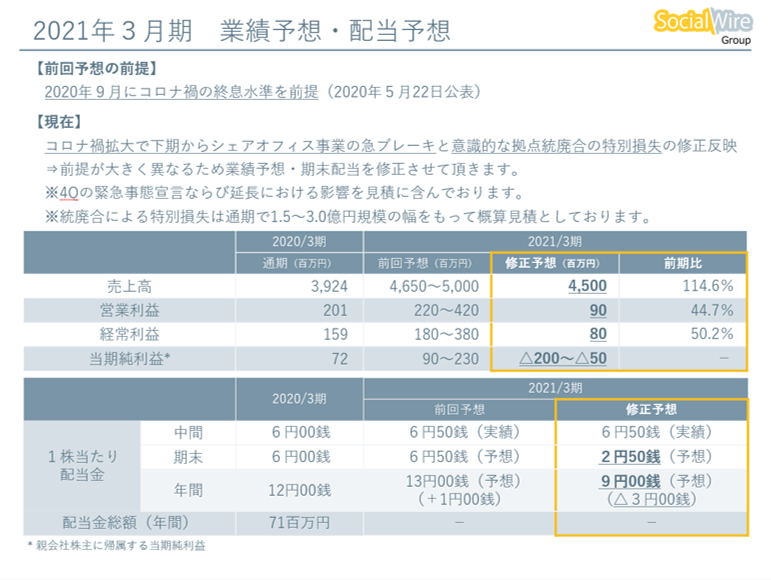

■業績予想の修正(2021年3月期)

期初開示の前提条件のコロナ禍終息想定は既に意味ないものとなり、改めて業績見通しを修正致します。

4Qの緊急宣言の影響も考慮するとともに、前述した統廃合による特別損失もその精査結果によるところが多く、最大幅を見積もる形式と致しました。最高業績で進行している事業で支えがあるものの、非常に厳しい係数となります。止む無く配当を減配する必要性に至り、今回ばかりは本当に心苦しい修正となります。

■株主の皆様へ

従来までトップラインの急成長方針に我慢強くご理解頂いていた株主様に対して、期中における方針変更は大変心苦しく感じています。日々悩みましたが、本決算を待つことなく、潔く手をつけることが最善と判断致しました。賛否含めたご批判は承知の上ですが、最適解と信じてイチから出直す覚悟でやりきろうという判断に至った次第です。どうかご理解の程をお願いする所存であります。

以上をもちまして、第3四半期の概要説明とさせていただきました。

投資家の皆様におかれましては引き続きのご支援のほどよろしくお願いいたします。