バックナンバー

2021年3月期(通期)連結決算の概要について(2021年5月10日)

代表取締役社長の矢田でございます。

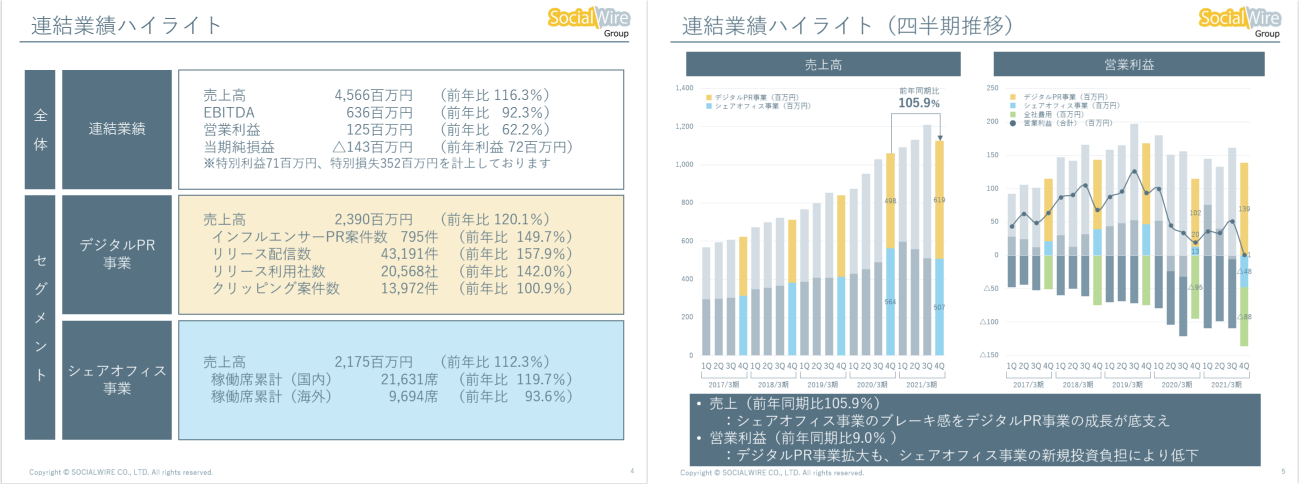

■第15期(通期)連結決算サマリー

売上高 4,566百万円(前年比 116.3%)

EBITDA 636百万円(前年比 92.3%)

営業利益 125百万円(前年比 62.2%)

経常利益 △143百万円(前年利益 72百万円)

※特別利益71百万円、特別損失352百万円を計上しております。

※4Qは営業赤字予想でしたが、黒字維持できた為、業績予想修正(正確には再修正)をしております。

緊急事態宣言ではじまり緊急事態宣言でおわるという本当に長い1年間でありました。

従来からの『トップライン伸長最優先』から、『営業CF/EBITDAとの見合いバランス型』へと期中に経営方針シフトしたことで、何か特定の方針に対してフルスイングした達成感はなく、翌年度以降への持続成長へ向き合い、厳しい経営判断を断行したということに尽きる1年間でありました。

<デジタルPR>

過年度の営業体制への投資効果が顕在化し、インフルエンサーPRサービス、リリース配信サービスが成長を牽引したことでアップトレンド推移いたしました。但し、コロナ禍による急激な景況変化の可能性を考慮し、集中的な追加投資は手控え、内部の生産性の最大化を優先した運営を進行しております。<シェアオフィス>

国内拠点では2Q~3Qに新規契約低迷と解約急増が集中し、海外拠点では都市部ロックダウン政策の影響で解約のみ進行する事実上の営業停止事象の発生。きたるコロナ明けを想定した、相対的な低付加価値拠点の完全撤退ならびに統廃合を集中的に意思決定いたしました。

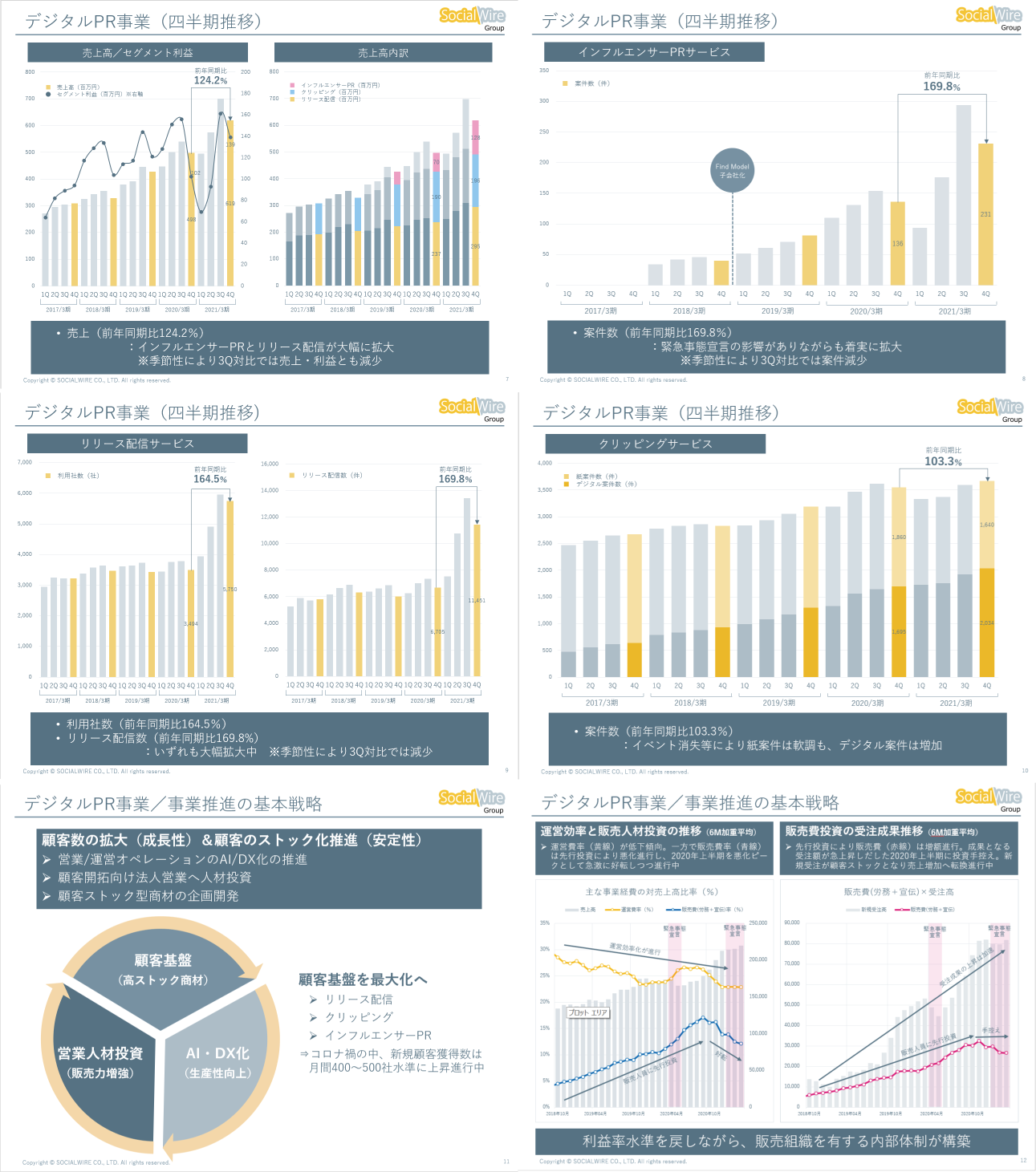

■デジタルPR事業(通期)

売上高 2,390百万円(前年比120.1%)インフルエンサーPR案件数 795件(前年比 149.7%)

リリース配信数 43,191件(前年比 157.9%)

リリース利用社数 20,568社(前年比 142.0%)

クリッピング案件数 13,972件(前年比 100.9%)

過年度からの投資効果が顕在化したことで売上高が大幅に伸長致しました。利益面は、投資経費先行とコロナ禍が重なり、1Qで過去最低利益、3Qで過去最高水準となり、4Qで季節要因とコロナ禍で高止まりという進行年度でした。過年度からの投資回収効果としては、四半期レベルであと+10~15%程度の売上伸長を期待していますので、それまでは大幅な追加投資は手控え、しばらくは内部リソースでの生産性向上を進行させ、外部環境を見図らいながら段階的な投資と伸長をしていく経営方針と致します。

なお、デジタルPRの海外拠点実行の為に期初にミャンマーにてメディアサービス(YUYU)を開始しましたが、事実上の内戦状態となり、不本意ではありましたが、増収黒字化寸前での事業休止としております。

コロナ禍とはいえ、以下大きく伸長しているサービス群に関しては、更に大きく事業成長を期待しているところであります。

<インフルエンサーPRサービス>Find Model

SNSネイティブたるミレニアム世代が、社会人となり可処分所得が大幅増となることから、SNS系PRの市場規模はその成長を疑う余地がありません。緊急事態宣言等による自粛要請等で、納品ずれや案件消失はあるものの、結果として大幅伸長した1年間でありました。経済活動自粛がダイレクトに影響を及ぼす性質ではあるものの、成長の大局観には影響ない範疇と考えております。ここ2年で構築してきた営業体制に加え、提案の幅を広げるための提供メニューを増やしていくことに新年度には注力してまいりたいと考えております。

<リリース配信サービス>@Press/NEWSCAST

月額固定プランの販売に力を注ぎ、全体のリリース配信数が大幅に伸びましたが、顧客にとっての選択肢が増えたことで、実は従量プラン(@Press)が更に伸びた年度でもありました。これにより、利用社数が大幅に伸長したことで、顧客ストック源泉が大増加傾向のため、更なる提案の幅を増やすことができるものと考えており、本質的に事業価値を大幅に増加させた1年であったと考察しております。

<取引先チェックサービス>RISKEYES

某芸能事務所の闇営業問題時に反社チェックとして注目されて久しいですが、その後も当社サービス(RISKEYES)は着実に顧客数を伸ばしてきました。クリッピングサービスのデジタル案件に含めておりますが、コロナ禍によるイベント消失環境において、このRISKEYESがクリッピングサービスの成長ファクターになった年度でした。また、総務ツール要素が強く派手さはありませんが、実は顧客ストック性が極めて強く、中期的には相応な顧客基盤になると想定しており、着実な持続成長に資する活動をしてまいります。

■シェアオフィス事業(通期)

売上高 2,175百万円(前年比 112.3%)稼働席累計(国内) 21,631席(前年比 119.7%)

稼働席累計(海外) 9,694席(前年比 93.6%)

過年度からの投資効果により1Qで過去最高利益、そこから緊急事態宣言等による経済活動自粛環境により4Qで過去最低利益という急激な変動となりました。(なお4Qは新規拠点の影響が大きく起因しております。)

ロックダウン政策をとる一部海外拠点(インド/フィリピン)においては、その事業運営がままならないことから早期ロスカットする意思決定を致しました。国内拠点において、2Q~3Qにかけての新規契約低迷+集中的解約先行で大幅な稼働減、4Qで底打ち状態で落ち着いた状況となります。コロナ明けを想定した相対的な低付加価値プロダクトの統廃合やセミナールームの減床を意思決定致しました。

以上の一部海外拠点の撤退/国内拠点の統廃合にかかる一時コストを特別損失計上し、ネガティブ要因をできるだけはき出して、翌年度からポジティブ要因に集中するための判断として何卒ご理解頂きたいところであります。

なお、連結業績に対しての経費軽減効果は、現在の進行期(2022年3月期)の期中(2Q~3Q)に段階的反映となります。

足元としては緊急事態宣言下にあり、一部の経済活動の自粛要請モードであり、依然として厳しい状況ではあるものの、中期的な大局観としては市場拡大というポジティブ要因と捉えて、守り一辺倒の年度から、守りと攻めをバランスしながら実施していく新年度として運営してまいる所存であります。

<撤退/減床拠点>

・フィリピン、インド(撤退△800坪)・シンガポール、六本木、新宿、仙台(減床△400坪)

・青山セミナールーム、新橋セミナールーム(減床△150坪)

<新規/増床拠点(計画含む)>

・横浜(2021年1月開始、460坪)・日本橋(2022年1月予定、500坪)

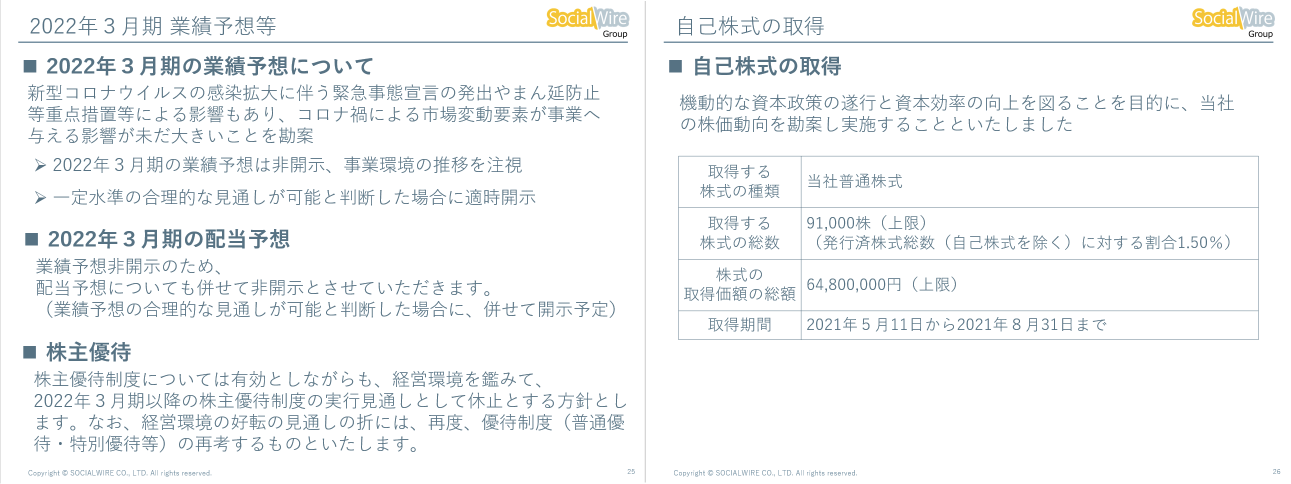

■2022年3月期の業績予想について

当社では、業績予想を期初時点において開示してまいりました。第15期を振り返り、緊急事態宣言/蔓延防止措置等による実質的な経済活動のシュリンク自粛政策が、事業計画の合理性に多大な影響を与えるものとなります。補足するならば、足元における緊急事態宣言延長やワクチン接種進行等を考慮すれば、上半期も依然として厳しい環境を想定するのが適切だと考えております。従って、現時点において、2022年3月期の通期業績においての見積もりは相応に変動してしまう可能性が高いため、やむなく業績予想非公開とするものと判断致しました。但し、ワクチン接種による感染減少、医療体制の強化など、今後の政策実行には大いに期待するところであり、その進行状況によっては、経済活動自粛の発出が限定的になってきたと判断できた場合には、改めて業績予想を開示していく準備をするものとしてまいります。

あわせて、現時点における経営環境を総合的に判断した結果、株主優待制度は、1回目(2021年3月期末の株主への提供)を実施した上で、以降は休止とさせて頂くものと致しました。とりわけ個人株主の皆様には大変心苦しいご報告となりますが何卒ご理解のほどお願いする所存であります。

また、発行済み株式に対して1.5%程度の自社株式買いを実施予定するものとしております。

以上をもちまして、第15期通期の概要説明とさせていただきました。

投資家の皆様におかれましては引き続きのご支援のほどよろしくお願いいたします。