2024年3月期1Q決算の概要(2023年8月10日)

代表取締役社長の矢田でございます。

●業績ハイライト

売上高 1,138 百万円(昨対:横ばい)

営業利益 △ 50 百万円(昨対:改善)

当期利益 △ 53 百万円(昨対:改善)

EBITDA 31 百万円(昨対:黒字転換)

決して自慢できる決算内容ではないことは重々承知していますが、事前想定よりもだいぶ穏やかなものになったと捉えているところです。通期の業績予想は黒字化として開示しておりますが、このまま据え置きで進行していく想定でおります。※詳細は決算短信、四半期報告書をご覧ください。

●経営活動『構造改革の移行期』

当社として今まで経験したことのないようなことを連続的に取り組みました。

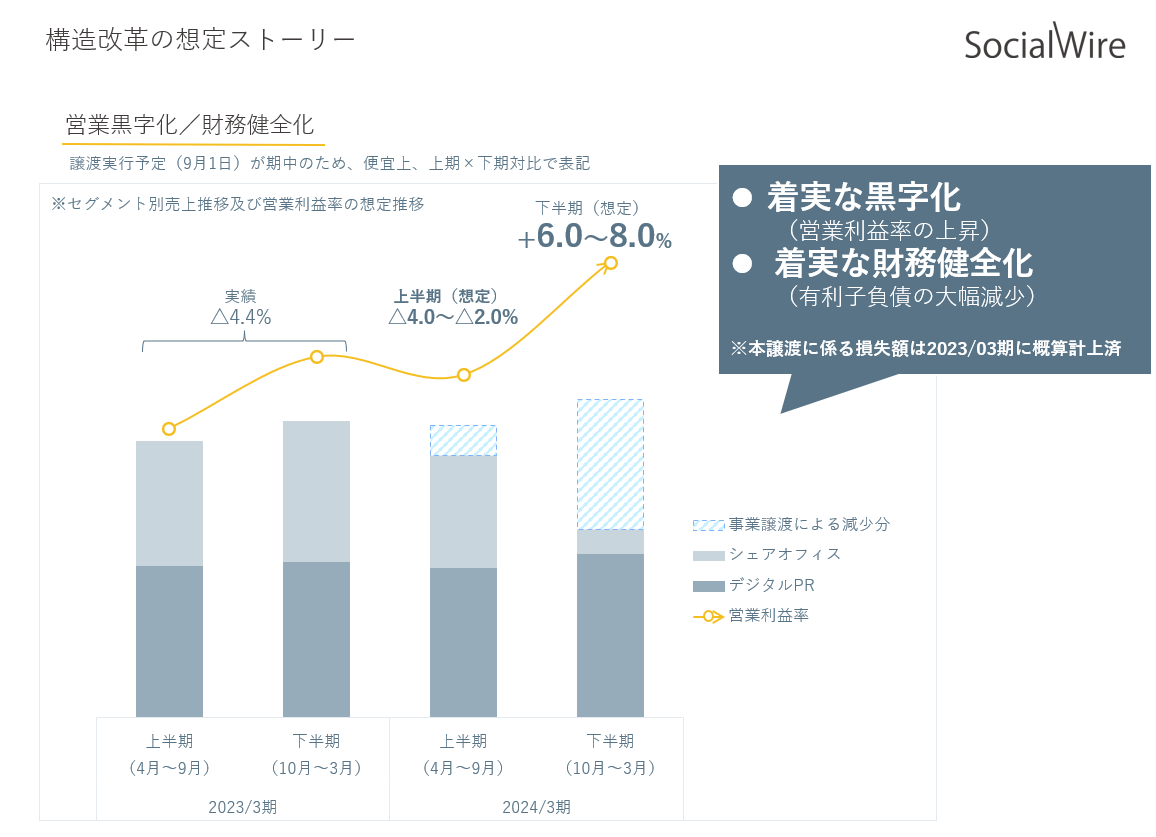

1.国内シェアオフィス事業の譲渡契約

ヒューリック社様との良縁に恵まれ、国内シェアオフィスを9/1予定にて事業譲渡する契約をすることができました。この手続きがと本決算手続きが重なったことで開示遅延を余儀なくされましたが、着実に経営環境を好転させる契機になるという意思決定となります。下図のイメージで上半期と下半期ではまったく違う事業体となる心づもりでおります。

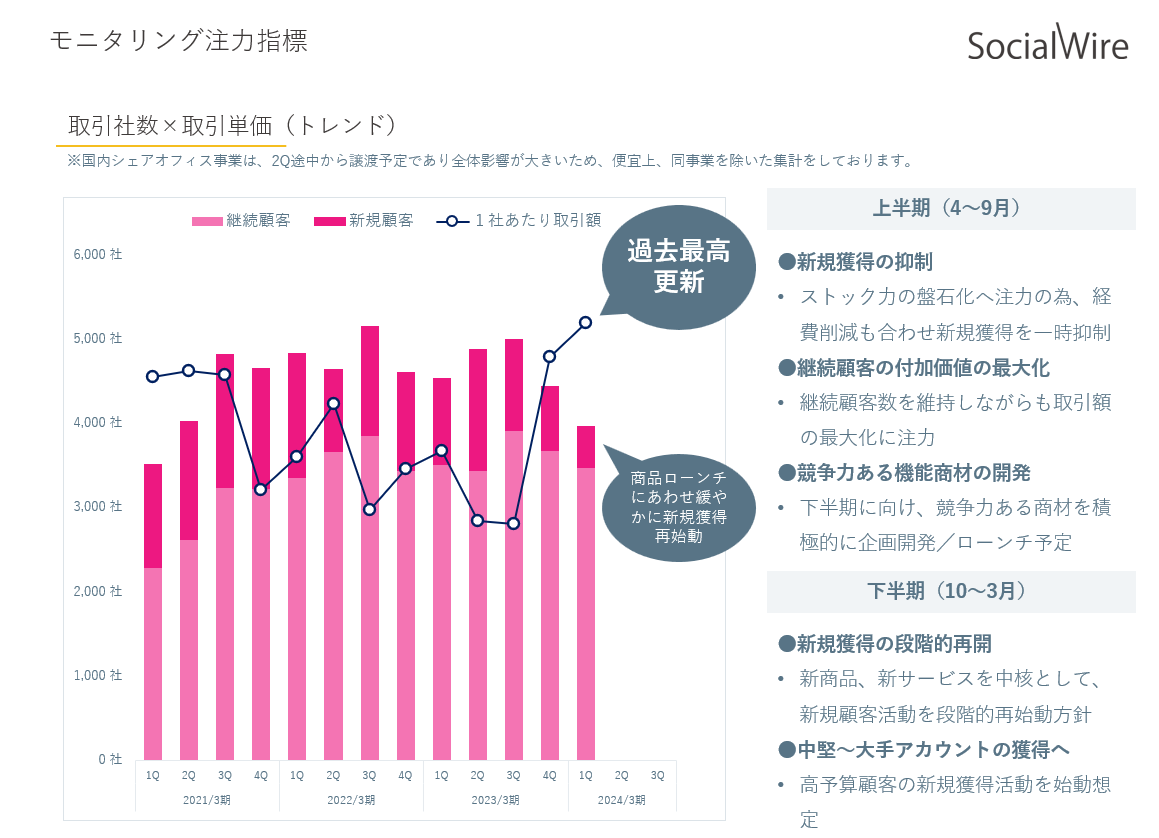

2.新規獲得活動の意識的抑制

1Qは4Qからの跳ね返りもあり、営業状況が軟調進行することが想定できていました。加えて、前述の事業譲渡の実行までの約半年間の間に、残る事業を少しでも筋肉質にすることが必要と捉え、まずは、獲得効率が悪化していた新規獲得活動の一部を意識的抑制いたしました。当然ですが、この期間、新規獲得社数が大幅に減ることで案件数が減ることは想定してのことです。これは必ず取り返すつもりでいます。

3.既存顧客へのリテンション注力

『既存顧客数の水準維持』と『取引単価の上昇』をテーマとして営業体制の価値変動、リソースシフトをしています。取引数総数や売上高を第一優先とした新規獲得優先の社内カルチャーでしたので、この価値変動はやや荒療治でしたが、殊の外ワークし、結果として、短期間で1社あたりの取引単価は、過去最高水準にまで急上昇するに至りました。あわせ顧客基盤の重要性やプロダクト価値を意識できる期間となっています。

下図のように、1社あたりの取引単価が過去最高で進行したことに加え、過去数年前より継続顧客数が明らかに増えている状況を踏まえると、顧客基盤を強固にする活動としてはまずまずではないかと捉えております。

※こちらに各サービス別の集計グラフを掲載しておりますのでご覧ください。

4.エッヂある商品開発(新規獲得への再アクセル準備)

新規獲得活動を再ブーストのためにも、競争力ある商品開発を加速させました。1Qにもいくつかローンチしていますが、期初予定とおり、この上期中に諸々ローンチを集中していく方針であります。できるだけ差別化要素を保有し、段階的に新規獲得を再開させていく腹積もりでいるところであります。

この期間には主に2つ。AI活動の自動翻訳と人事市場向けの参入商材です。この手の活動により、提携関係や協力会社と新たな機会に恵まれることも踏まえれば、商品開発に躍起になる年度にしていきたいとも思っているところであります。

1~4としてまとめましたが、ぼくとしては『構造改革の移行期(上半期)』の前半戦としては、比較的イメージ通りの進行となっております。半ば腕力勝負的に推進してきたものの、社員、外部関係各所、各方面の方々のご理解ご協力により進行できていることは言うまでもなく、本当に感謝に堪えません。

以上、本決算の概要説明の補足となればとポストいたします。

投資家の皆様におかれましては、引き続き、ご支援のほどよろしくお願いいたします。